100到300万交多少企业所得税100到300万的企业所得税税率为10%。具体来说:对于符合小型微利企业条件的企业:如果其应纳税所得额在100万元至300万元之间,那么这部分应纳税所得额需要按照10%的税率来缴纳企业所得税。对于不符合小型微利企业条件的企业:虽然题目未直接询问,但为完整解答,需指出这类企业的所得税税率为25%。然而,就本题而言,若仅考虑100到

利润100万—300万企业所得税对于年利润低于100万元的小型微利企业,其企业所得税税率同样为20%,但无需“减按25%计入应纳税所得额”。因此,随着利润的增加,在100万到300万这个区间内,企业的实际税负率会逐渐降低,从20%下降至5%。二、税收筹划的意义:了解企业所得税的计算方法和优惠政策,有助于企业进行合理的税收筹划。例如...

利润100万—300万企业所得税如年利润不超过100万元部分按25%计税,超过部分至300万元按50%计税,小微企业和个体户可适用2.5%的税率,且国家通过稳定地方园区税收优惠政策来减轻企业税负,增值税起征点提升,以及小规模纳税人可享受1%增值税优惠,以支持企业发展。

100到300万交多少企业所得税?对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。假设公司2021第1季度的应纳税所得额是200万,满足小型微利企业条件。不超过100万的部分:100万*12.5%*20%=2.5万。超过100万,不超过300万的部分:(200-100)*50%*20%=10万。合计...

小微企业所得税超过100万不超300万的税率是什么小微企业所得税超过100万不超过300万的税率,是按照减按25%计入应纳税所得额后的20%来缴纳的。具体来说,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,先减按25%计入应纳税所得额,然后再按20%的税率来计算企业所得税。这一政策对小型微利企业有一定的税收优惠,有助于减轻其...

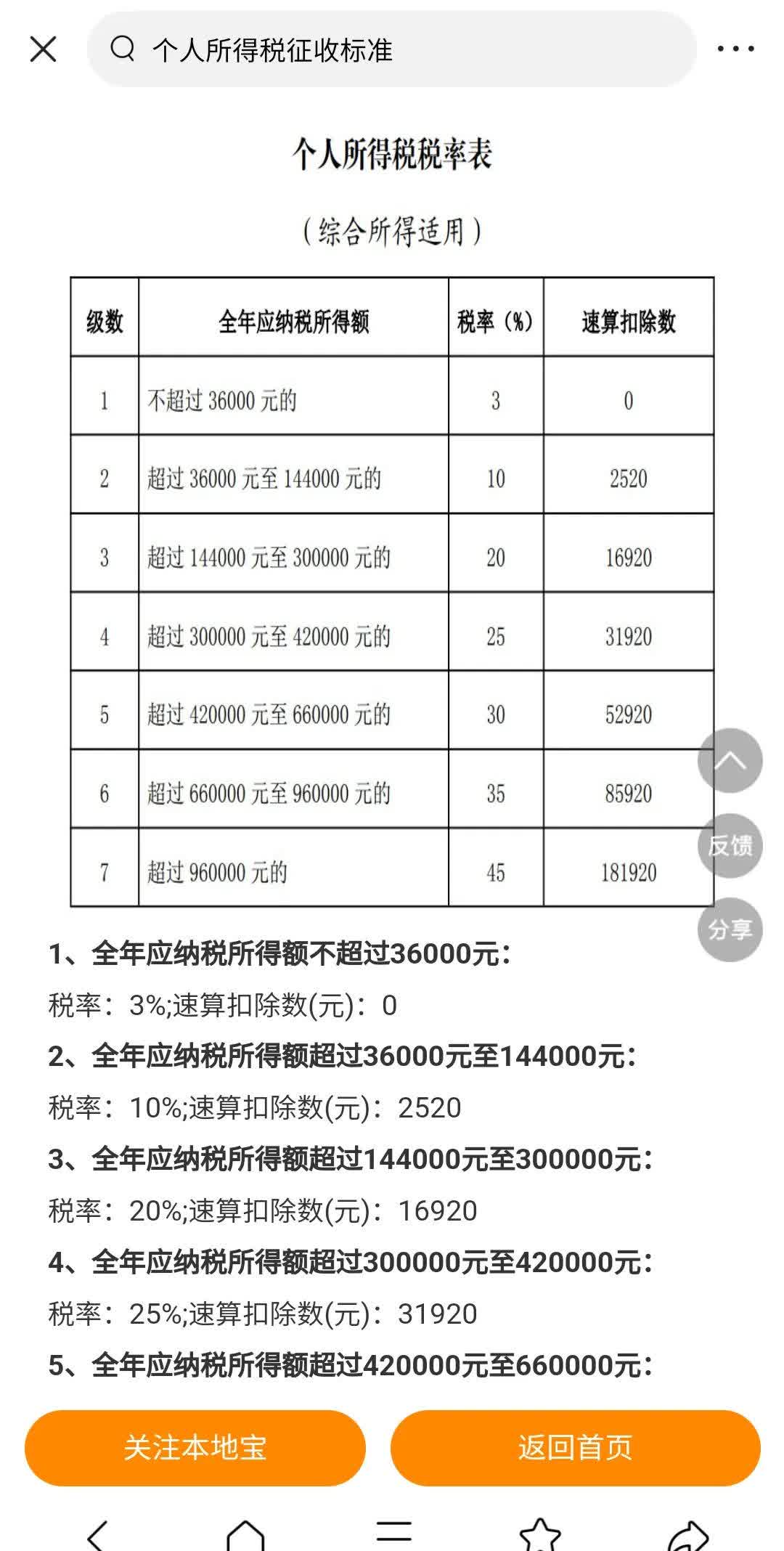

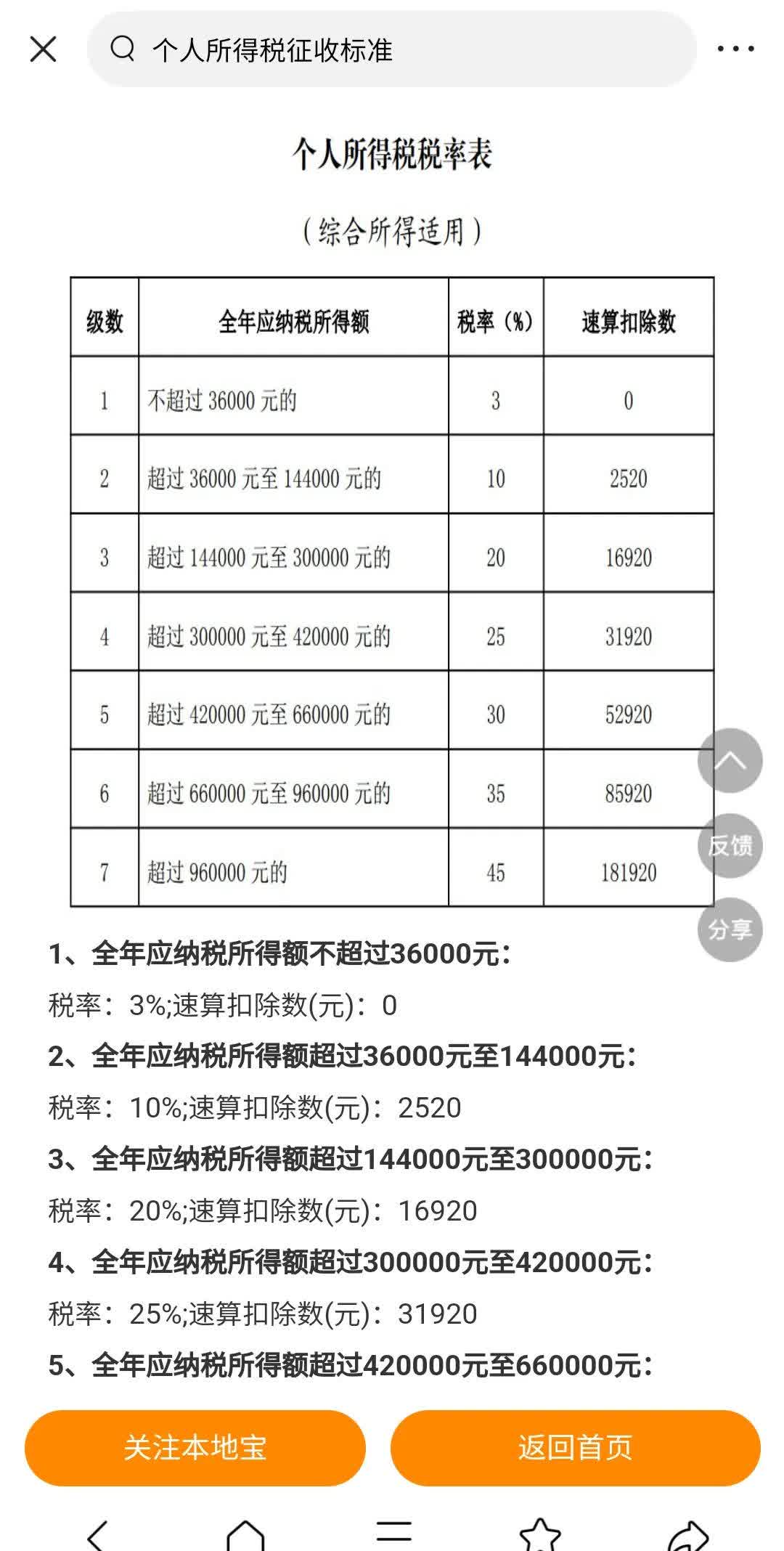

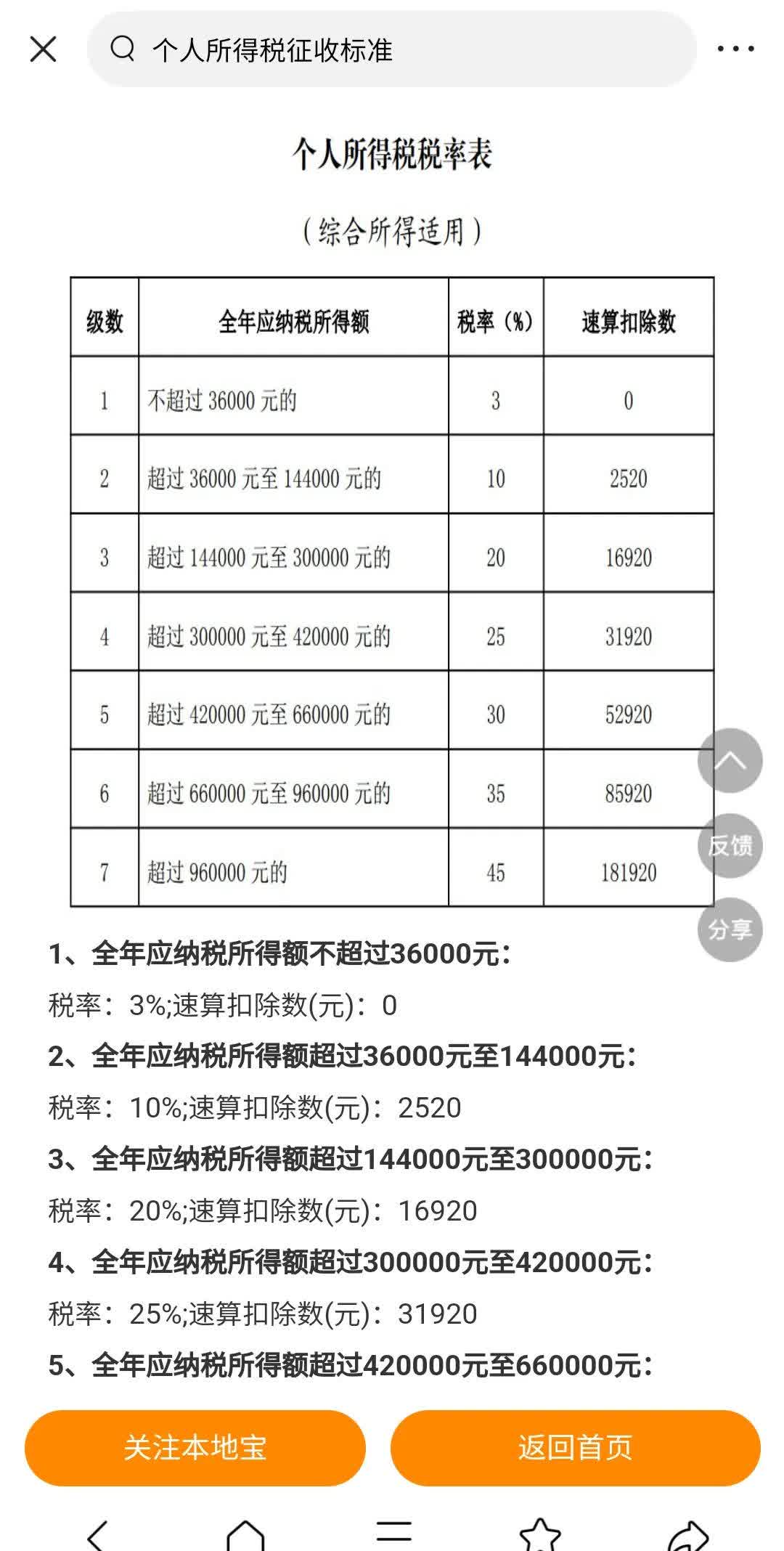

小微企业所得税优惠来袭 100万-300万部分按5%征收所得税对于年薪100万元的工资收入,个人所得税为24.308万元,综合税负为24.31%;年薪300万元的工资收入,个人所得税为114.108万元,综合税负为38.04%。因此,小微企业可以通过股权激励方式,让核心员工或优秀人才成为小型微利企业的股东,通过取得小型微利企业的分红收入来合理合法控制税收负担。最后,提醒小微...

官宣!小型微利企业所得税政策更新,2.5%政策不再继续执行!对于年应纳税所得额在100万至300万之间的企业,依然适用减按25%计入应纳税所得额,20%的税率,延续了财政部和税务总局2022年第13号公告中的政策。这意味着,这部分企业在2023年至2024年间,实际税负也是统一为5%。企业需注意,2023年第一季度所得预缴申报应按照新的5%税率执行,超过300万应纳税所得...

100到300万交多少企业所得税100到300万交10%企业所得税。在中国,小企业和低利润企业分阶段缴纳企业所得税。符合小型微利企业条件的企业,在100万元以下,按5%的税率征收企业所得税。当应纳税所得额在100万元至300万元左右时,企业所得税税率为10%,当应纳税所得额在300万元以上时,企业所得税税率为25%。如果企业不符合小型低...

100万到300万企业所得税是多少?小微企业所得税优惠税率,年纳税所得额不超100万税率是20%,超过100万到300万部分税率是15%,超过300,全额按25%计征,不享受优惠政策了。关于企业税费调整后引入超额累进计税办法,对年应纳税所得额不超过300万元的小型微利企业,按应纳税所得额分为两段计算:一是对年应纳税所得额不超过100万元的...

小微企业100万-300万应纳税所得额,税收优惠减免后税率多少对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税;在2022年1月1日至2024年12月31日期间,在前述优惠政策基础上再减半征收企业所得税(实际税负5%)。享受条件 小型微利企业需同时符合以下条件:从事国家非限制和禁止行业,年度应纳税所得额...